Рентабельность задействованного капитала

Рентабельность является относительным показателем эффективности функционирования предприятия. В общем случае коэффициент рентабельности рассчитывают делением результирующего показателя (как правило, прибыли – чистой, или до налогообложения, или от определенного вида деятельности) к формирующим его объектам (потокам, капиталу или активам).

Инвесторов и собственников может интересовать отдача от капитала в целом, в таком случае вычисляется коэффициент рентабельности совокупного капитала (или задействованного капитала). Этот коэффициент обозначается ROCE.

Определение 1

Коэффициент рентабельности задействованного капитала показывает, сколько прибыли приходится на 1 рубль задействованного предприятием капитала.

Расчетная формула:

ROCE = Чистая прибыль / (Собственный капитал + Долгосрочные обязательства) = стр.2400 / (стр.1300 + стр.1400)

В связи с тем, что прибыль относится к периоду, имеющему протяженность (за год, квартал, месяц), а объем капитала фиксируется на определенный момент (начало периода, конец периода) и на протяжении периода может изменяться, в расчетах используют среднее значение величины капитала, определяемое как среднее арифметическое значений на начало и на конец периода.

Замечание 1

В иностранных источниках вместо чистой прибыли часто используется показатель прибыли до налогообложения и уплаты процентов – EBIT.

Рентабельность собственного капитала

Стратегических инвесторов в большей степени может интересовать рентабельность собственного капитала.

Определение 2

Рентабельность собственного капитала (обозначается ROE) показывает, сколько рублей прибыли получит собственник с рубля средств, вложенных в предприятие.

Расчетная формула:

ROE = Чистая прибыль / Собственный капитал = стр.2400 / стр.1300

Экономический смысл этого показателя заключается в том, что собственники, вкладывая средства в предприятие (в его уставный капитал), теряют возможность осуществления альтернативных инвестиций (в другое предприятие, или просто на банковский вклад). Такое вложение дает им право на определенную долю в прибыли организации, которую они стремятся сравнить с альтернативными возможностями. В качестве базы для сравнения используют ставку депозита. Так, минимальным уровнем рентабельности собственного капитала считается рассчитанный по формуле:

ROEmin = Сд х (1-Снп),

- Сд – усредненный показатель ставки по депозитам, предлагаемой банками в анализируемом периоде,

- Снп – ставка налога на прибыль.

Если ROE оказывается ниже минимального на протяжении нескольких периодов, собственнику целесообразно прекратить участие в предприятии и использовать альтернативные варианты вложения средств.

Существенным ограничением в использовании этого показателя является тот факт, что многие компании используют преимущественно заемный капитал, поэтому рентабельность собственного капитала недостаточно показательна в плане оценки эффективности деятельности.

Рентабельность заемного капитала

Рентабельность заемного капитала (другое название – эффект финансового рычага) позволяет оценить целесообразность привлечения заемных средств.

Определение 3

Коэффициент рентабельности заемного капитала показывает, сколько рублей прибыли приходится на 1 рубль заемного капитала.

Формула для расчета:

Rзк = Чистая прибыль / (Краткосрочные заемные средства + Долгосрочные заемные средства) = стр.2400 / (стр.1410 + стр.1510)

Показатели рентабельности, как правило, оцениваются в динамике. Рост показателей указывает на улучшение результатов (увеличение прибыли) на единицу капитала. Однако при сравнении показателей за длительный период необходимо принимать во внимание и динамику инфляции: если темп инфляции высок, то даже высокие номинальные показатели рентабельности не обеспечат инвесторам получение реального дохода.

Анализ эффективности (доходности) деятельности компании

Традиционно эффективность деятельности компании оценивается с помощью показателей рентабельности (или доходности). В зависимости от направлений вложений средств, формы привлечения капитала, а также целей расчета их можно разделить на две группы: рентабельность капитала (или доходность капитала) и рентабельность финансово-хозяйственной деятельности (доходность бизнеса).

Входящие в эту совокупность показатели отличаются методикой расчета, целями их использования, что затрудняет выбор индикатора, соответствующего поставленной задаче и адекватно отражающего успешность бизнеса в целом или отдельных его направлений.

Расчет показателей рентабельности (доходности вложений) капитала

В общем случае под рентабелъностъю понимается отношение прибыли, полученной за определенный период, к объему инвестированного капитала. Экономический смысл данного показателя состоит в том, что он характеризует прибыль, получаемую вкладчиками капитала с каждого рубля средств (собственных или заемных), вложенных в предприятие.

Рентабельность - это результат действия большого числа факторов, поэтому, являясь в своем роде обобщающими индикаторами, коэффициенты рентабельности определяют эффективность работы фирмы в целом (табл. 7.6).

- o рентабельность активов (ставка доходности активов);

- o рентабельность собственного капитала (ставка доходности собственного капитала);

- o рентабельность продаж (норма прибыли).

Таблица 7.6.

Рентабельность активов (Return on Assets, ROA или ROTA):

Показывает, сколько чистой прибыли получает фирма с единицы активов, и служит оценкой доходности бизнеса по отношению к его активам. Чем выше рентабельность активов, тем эффективнее расходуются ресурсы предприятия. В аналитических целях может рассчитываться и рентабельность текущих активов.

Для расчетов следует использовать среднюю величину активов за период, а не их размер на конец года. В случае если необходимо нивелировать влияние суммы уплаченных налогов и процентов, к расчету может быть принята не чистая, а операционная прибыль (прибыль до уплаты налогов и процентов) .

Показатель рентабельности всех активов (КОД) рекомендуется для анализа в рамках одной отрасли, но не для сравнения различных отраслей. Наиболее широко применяется аналитиками промышленных предприятий и финансовых организаций.

Рентабельность собственного капитала (Return on Equity, ROE) характеризует отдачу на инвестиции акционеров, показывает наличие прибыли на единицу вложенного собственного капитала:

Имеет особое значение для владельцев компаний, так как служит лучшей оценкой результатов ее деятельности с позиций акционеров. Однако данный индикатор во многом определяется структурой капитала и стоимостью отдельных элементов, входящих в его состав.

Корректным считается расчет исходя из средней величины собственного капитала, поскольку определенная часть прибыли может реинвестироваться в течение всего отчетного периода.

В целом, на ROE и ROA обращается особое внимание, так как они считаются индикаторами прибыльности бизнеса и, соответственно, его инвестиционной привлекательности.

Кроме того, коэффициент ROE позволяет аналитику сравнивать прибыльность от деятельности данного предприятия с возможным доходом от альтернативных вложений средств (в другие предприятия или ценные бумаги).

Рентабельность вложенного капитала (или инвестиций) (Return on Capital Employed, ROCE или ROI)

Вложенный (используемый капитал) представляет собой капитал долгосрочный, т.е. источники финансирования, не подлежащие возврату в течение финансового года. Рассчитывается как сумма собственного капитала и долгосрочных обязательств (или активы минус краткосрочные обязательства). В ряде случаев может приниматься в расчет не долгосрочная задолженность, а все долги, подразумевающие выплату процентов (финансовый долг). Такой способ расчета используется при оценке деятельности в разрезе отдельных направлений:

Характеризует эффективность операционной и инвестиционной деятельности компании; показывает, насколько грамотно работают менеджеры с заемным и с собственным капиталом.

Необходимо отметить, что показатели рентабельности тесно связаны со структурой финансирования бизнеса. Типичная задача, которую решают менеджеры компании, - поиск оптимальной структуры капитала, обеспечивающей максимальный прирост доходности вложений собственных средств с учетом меняющейся доли рынка.

Рассмотрим, как меняется ROCE по прибыли до налогообложения (ЕВТ) в двух компаниях, одна из которых использует бездолговую схему финансирования бизнеса, а другая - смешанную.

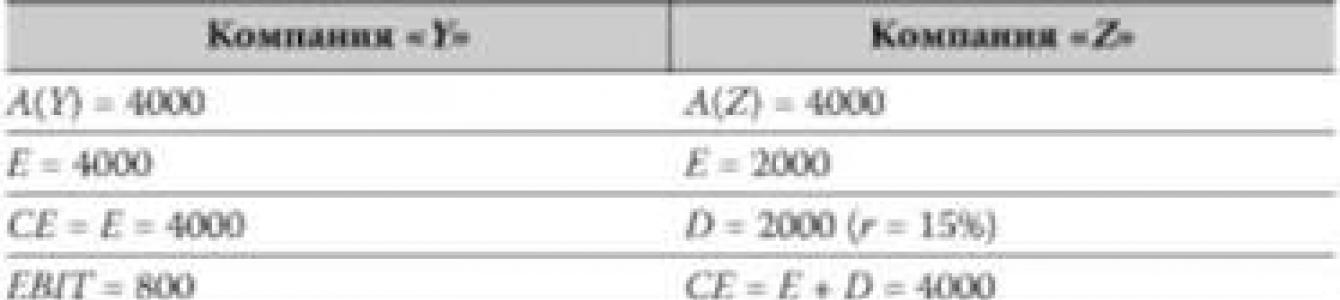

Пример 7.4

Разбор типового задания

Определите рентабельность вложенного капитала для компаний "У" и "2", имеющих разную структуру финансирования бизнеса.

Исходные данные

Решение

![]()

Проанализируем величину рентабельности собственного капитала компаний "У" и "2" по прибыли до налогообложения:

Вывод. Структура финансирования компании "2" обеспечивает более высокую доходность собственного капитала по прибыли до налогообложения.

Теперь оценим чувствительность компаний "У" и "Z" к потере доли рынка.

Предположим, что объемы продаж в обеих компаниях упали и EBIT сократится одинаково до 400:

ROCEm = 400/4000 х 100% = 10%; ROEbt(X) = 400/4000 х 100% = 10%;

ROCE(Z) = 10%;

ROEb((Z) = [(400-2000 - 15%)]/2000) х 100% = 5%.

- 1. ROCE(Y) и ROEbl(Y) уменьшились в два раза: с 20 до 10%.

- 2. ROCE{Z) уменьшился в два раза, a ROEbl(Z) уменьшился в пять раз.

ROCE < Ставки по кредитам, следовательно, привлечение заемного капитала снижает ROE.

Отрицательный эффект финансового рычага - высокая чувствительность к потере доли рынка.

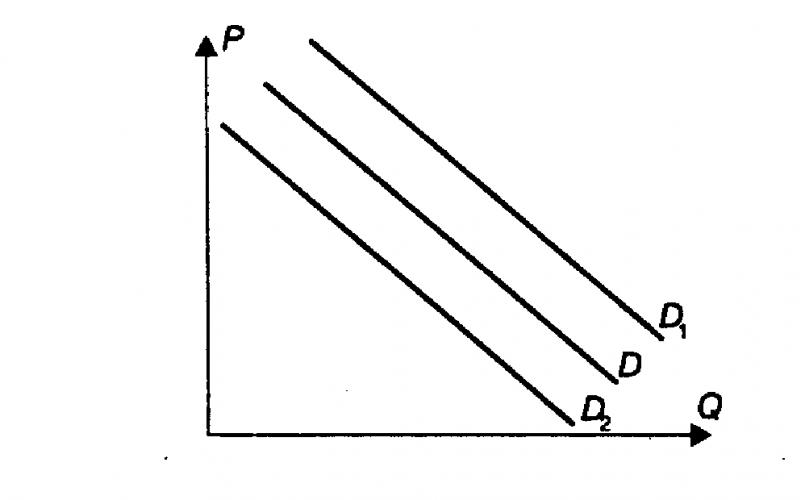

Для оценки эффективности деятельности компании с точки зрения динамики продаж и полученной в результате выручки используются показатели, характеризующие долю прибыли в выручке (или общей сумме доходов).

Рентабельность продаж (Return on Sales, ROS):

![]()

В качестве числителя в показателе ROS может быть использована не только чистая прибыль, но любой финансовый результат, доля которого в выручке оценивается (валовая прибыль, EBITDA, ЕВ/Г и др.). С помощью коэффициентов, относящихся к группе "Рентабельность продаж", может быть оценена доходность бизнеса в целом и отдельных направлений деятельности компании. Высокое значение этого показателя (его называют еще нормой прибыли) свидетельствует о том, что предприятие, возможно, имеет преимущества в сравнении с конкурентами (эффективный менеджмент, передовая технология и т.п.).

Значение рентабельности продаж имеет серьезную отраслевую специфику. Это определяется главным образом разной скоростью оборота средств компаний в различных отраслях. Соответственно, сравнение фактических значений ROS конкретной компании можно проводить либо со среднеотраслевыми данными, либо с рентабельностью продаж эталонной компании в отрасли.

На первый взгляд коэффициенты деловой активности легко поддаются анализу. Однако эти достаточно "коварные" показатели могут привести к некорректным выводам и прямым ошибкам по следующим причинам:

- o в формулах используются данные форм отчетности, в которых порядок представления данных разный: например, в балансе данные представляются на отчетную дату, а в отчете о прибылях и убытках - нарастающим итогом за весь отчетный период, т.е. строго говоря, показатели этих двух форм сопоставлять некорректно;

- o сопоставляя некоторые данные указанных форм отчетности, следует учитывать особенности отражения налогов, возможность использования разных цен и т.д.;

- o предлагаемый в формулах принцип расчета средних величин может значительно завышать или занижать результат из-за сезонных колебаний, дефицита денежных средств и материальных ресурсов, инфляции, а также в результате манипулирования данными, представленными в финансовой отчетности.

Таким образом, для анализа деловой активности и эффективности с помощью коэффициентного метода необходимо привести данные отчетности в сопоставимый вид. Однако даже эти операции не ликвидируют всех недостатков методики, в связи с чем выводы по результатам анализа следует формулировать корректно, с большой долей осторожности.

Все указанные показатели могут быть превращены в динамический ряд с целью выявления наиболее существенных факторов, влияющих на результаты финансово-хозяйственной деятельности компании, а также определения эффективности оперативного руководства.

Рентабельность совокупного капитала - формула расчета по балансу , а также отчету о финрезультатах будет рассмотрена нами в статье. Она отражает эффективность инвестиций фирмы в активы за счет внешних и внутренних источников финансирования. Изучим то, как вычисляется данная рентабельность.

Что собой представляет рентабельность совокупного капитала

Под рентабельностью совокупного капитала понимается финансовый показатель, отражающий то, насколько прибыльными для предприятия являются вложения в его активы. При этом данные вложения формируются за счет совокупного капитала — как собственного, так и заемного. Именно этим обусловлено наименование рассматриваемого показателя как «рентабельность совокупного капитала».

РСК = Ф2300 / БСР1600,

где: РСК — рентабельность совокупного капитала;

Ф2300 — строка 2300 отчета о финрезультатах (прибыль до налогообложения).

Показатель БСР1600 определяется как:

БСР1600 = (Б1600 (НП) + Б1600 (КП)) / 2,

где: Б1600 (НП) — показатель в строке 1600 баланса (все активы) в начале периода;

Б1600 (КП) — показатель в строке 1600 в конце периода.

Рентабельность совокупного капитала очень похожа на такой показатель, как рентабельность активов.

Изучим его особенности.

Рентабельность активов: отличие от РСК

Рентабельность активов рассчитывается по формуле:

РА = Ф2400 / БСР1600,

где: РА — рентабельность активов;

Ф2400 — значение в строке 2400 отчета о финрезультатах (чистая прибыль).

Таким образом, принципиальная разница между показателями РСК и РА заключается в том, что в числителе формулы РСК присутствует значение, отражающее прибыль до налогообложения, а в числителе формулы РА — чистая прибыль.

В чем же разница между указанными видами прибыли?

Фактически она минимальна. Чистая прибыль — это прибыль до налогообложения, уменьшенная собственно на налоги, величина которых определяется применяемой схемой налогообложения. Например:

- при ОСН это 20% от прибыли;

- при УСН — 6% от выручки или 15% от прибыли;

- при ЕНВД — определяемая по сложной формуле фиксированная сумма.

Таким образом, показатель РСК практически всегда больше, чем РА, при анализе результатов хозяйственной деятельности предприятия за один и тот же отчетный период. Если, к примеру, при рассмотрении РСК и РА на 2 предприятиях одного холдинга окажется, что показатель РА на первом выше, чем РСК на втором, это может свидетельствовать о существенно более эффективной схеме управления на первом предприятии и, как следствие, стать фактором для принятия собственниками различных организационных решений по руководству вторым предприятием.

Каким образом может интерпретироваться величина показателя РСК в чистом виде?

Рентабельность совокупного капитала: оптимальная величина

В ряде случаев данная величина может оцениваться при сопоставлении с нормативной — установленной локальными актами для конкретного предприятия или сформировавшейся на уровне отрасли и принятой в качестве нормативной.

При оценке результатов хозяйственной деятельности предприятия может анализироваться и динамика рентабельности совокупного капитала. Ее рост будет приветствоваться заинтересованными в росте бизнеса лицами. Уменьшение (до уровня ниже приемлемых значений) может стать фактором для принятия данными лицами решений о корректировке подходов к управлению бизнесом, направленной, в частности, на стимулирование прибыли, формирующей показатель Ф2300.

Оценка результатов хозяйственной деятельности по показателю РСК, как правило, дополняется оценкой исходя из другого важного показателя — рентабельности собственного капитала, который определяется по формуле:

РСоК = Ф2400 / Б1300,

где: РСоК — рентабельность собственного капитала;

Ф2400 — показатель в строке 2400 отчета о финрезультатах (чистая прибыль);

Б1300 — показатель в строке 1300 баланса (общий объем собственного капитала).

В случае если показатель РСК приближается к величине РСоК, это может говорить о том, что предприятию удается эффективно формировать активы без привлечения внешнего заемного капитала. Это может быть положительно оценено собственниками бизнеса.

Итоги

Рентабельность совокупного капитала отражает прибыльность вложений, сформированных за счет всех источников, в активы фирмы. Исчисляется по данным бухгалтерского баланса и отчета о финрезультатах компании.

Ознакомиться с иными формулами расчета рентабельности в бизнесе вы можете в статьях:

- ;

- .

Return on capital employed or ROCE is a profitability ratio that measures how efficiently a company can generate profits from its capital employed by comparing net operating profit to capital employed. In other words, return on capital employed shows investors how many dollars in profits each dollar of capital employed generates.

ROCE is a long-term profitability ratio because it shows how effectively assets are performing while taking into consideration long-term financing. This is why ROCE is a more useful ratio than to evaluate the longevity of a company.

This ratio is based on two important calculations: operating profit and capital employed. Net operating profit is often called EBIT or earnings before interest and taxes. EBIT is often reported on the income statement because it shows the company profits generated from operations. EBIT can be calculated by adding interest and taxes back into net income if need be.

Capital employed is a fairly convoluted term because it can be used to refer to many different financial ratios. Most often capital employed refers to the total assets of a company less all current liabilities. This could also be looked at as stockholders’ equity less long-term liabilities. Both equal the same figure.

Formula

Return on capital employed formula is calculated by dividing net operating profit or EBIT by the employed capital.

If employed capital is not given in a problem or in the notes, you can calculate it by subtracting current liabilities from total assets. In this case the ROCE formula would look like this:

It isn’t uncommon for investors to use averages instead of year-end figures for this ratio, but it isn’t necessary.

Analysis

The return on capital employed ratio shows how much profit each dollar of employed capital generates. Obviously, a higher ratio would be more favorable because it means that more dollars of profits are generated by each dollar of capital employed.

For instance, a return of .2 indicates that for every dollar invested in capital employed, the company made 20 cents of profits.

Investors are interested in the ratio to see how efficiently a company uses its capital employed as well as its long-term financing strategies. Companies’ returns should always be high than the rate at which they are borrowing to fund the assets. If companies borrow at 10 percent and can only achieve a return of 5 percent, they are loosing money.

Accordingly, Scott’s return on capital employed would be calculated like this:

As you can see, Scott has a return of 1.33. In other words, every dollar invested in employed capital, Scott earns $1.33. Scott’s return might be so high because he maintains low assets level.

Companies with large cash reserves usually skew this ratio because cash is included in the employed capital computation even though it isn’t technically employed yet.

Рассмотрим рентабельность капитала предприятия. Углубимся в разбор двух коэффициентов, которые определяют рентабельность капитала: рентабельность собственного капитала (ROE), рентабельность задействованного капитала (ROCE).

Определения коэффициентов рентабельности собственного и задействованного капитала

Коэффициент рентабельности собственного капитала (Return On Equity , ROE ) показывает, как эффективно были вложены в предприятие собственные денежные средства.

Коэффициент рентабельности задействованного капитала (Return On Capital Employed, ROCE ) показывает эффективность вложения в предприятие как собственных, так и привлеченных средств. Показатель отражает, как эффективно предприятие использует в своей деятельности собственный капитал и долгосрочно привлеченные средства (инвестиции).

Чтобы понять рентабельность капитала, мы проанализируем и сравним два коэффициента ROE и ROCE. В сравнении будут видны отличия одного от другого. Схема разбора двух коэффициентов рентабельности капитала будет следующая: рассмотрим экономическую сущность коэффициентов, формулы расчета, нормативы и произведем их расчет для отечественного предприятия.

Рентабельность капитала . Экономическая сущность

Коэффициент рентабельности задействованного капитала (ROCE) используется в практике финансовыми аналитиками для определения доходности, которую предприятие приносит на вложенный капитал (как собственный, так и привлеченный).

Для чего это нужно? Для того чтобы можно было сравнить рассчитанный коэффициент рентабельности с другими видами бизнеса для оправданности инвестирования средств.

Рентабельность всего капитала. Сравнение показателей ROE и ROCE

| ROE | ROCE | |

| Кто использует данный коэффициент? | Собственники | Инвесторы + собственники |

| Ключевые отличия | В качестве инвестирования в предприятие используется собственный капитал | В качестве инвестирования в предприятие используется как собственный, так и привлеченный капитал (через акции). Помимо этого из чистой прибыли нельзя забывать вычитание дивидендов. |

| Формула расчета | =Чистая прибыль/Собственный капитал | =(Чистая прибыль)/(Собственный капитал + Долгосрочные обязательства) |

| Норматив | Максимизация | Максимизация |

| Отрасль для использования | Любая | Любая |

| Частота оценки | Ежегодно | Ежегодно |

| Точность оценки финансов предприятия | Меньше | Больше |

Чтобы лучше понять разницу между коэффициентами рентабельности капитала запомните, что если у предприятия нет привилегированных акций (долгосрочных обязательств), то значение ROCE=ROE.

Как читать рентабельность капитала?

Если коэффициент рентабельности капитала (ROE или ROCE) снижается, то это говорит о том, что:

- Увеличивается собственный капитал (а также долговые обязательства для ROCE).

- Уменьшается оборачиваемость активов.

Если коэффициент рентабельности капитала (ROE или ROCE) растет, то это говорит о том, что:

- Увеличивается прибыль предприятия.

- Увеличивается финансовый рычаг.

Рентабельность капитала . Синонимы коэффициентов

Рассмотрим синонимы для рентабельности собственного капитала и рентабельности задействованного капитала, т.к. зачастую в литературе по-разному их называют. Полезно знать все названия, чтобы избежать путаницы в терминах.

| Синонимы рентабельности собственного капитала (ROE) | Синонимы рентабельности задействованного капитала (ROCE) |

| доходность собственного капитала | рентабельность привлеченного капитала |

| Return on Equity | рентабельность акционерного капитала |

| Return on shareholders’ equity | показатель рентабельности обыкновенного акционерного капитала |

| эффективность собственного капитала | коэффициент задействованного капитала |

| Return on owners equity | Return on capital Employed |

| рентабельность вложенного капитала |

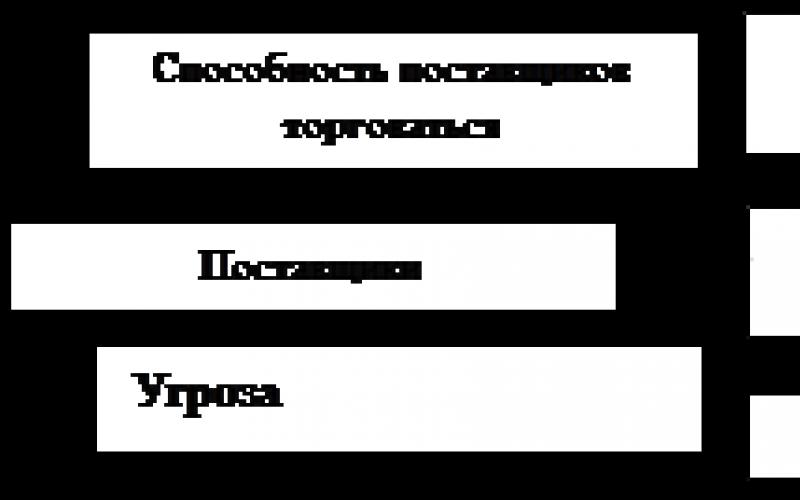

На рисунке ниже показана точность оценки состояния предприятия с помощью различных коэффициентов.

Коэффициент задействованного капитала (ROCE) оказывается полезным для анализа предприятий, где есть высокая интенсивность использования капитала (часто осуществляется инвестирование). Связано это с тем, что коэффициент задействованного капитала использует в своем расчете привлеченные денежные средства. Применение коэффициента задействованного капитала (ROCE) позволяет сделать более точный вывод о финансовых результатах компаний.

Рентабельность капитала . Формулы расчета

Формулы расчета для рентабельности капитала.

Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал=

стр.2400/стр.1300

Коэффициент задействованного капитала = Чистая прибыль/(Собственный капитал + Долгосрочные обязательства)=

стр.2400/(стр.1300+стр.1400)

В иностранном варианте формула для рентабельности собственного и рентабельности задействованного капитала будет следующая:

Net Income – чистая прибыль,

Preferred Dividends – дивиденды по привилегированным акциям,

Total Stockholder Equity – величина обыкновенного акционерного капитала.

Еще одна иностранная формула (по МСФО) для рентабельности задействованного капитала:

Зачастую в иностранных источниках в формуле расчета ROCE используется EBIT (прибыль до уплаты налогов и процентов), в российской практике зачастую используется чистая прибыль.

Видео-урок: “Рентабельность инвестированного капитала”

Рентабельность капитала . Расчет на примере ОАО «Мечел»

Для того чтобы еще лучше разобраться, что такое рентабельность капитала рассмотрим расчет двух его коэффициентов для отечественного предприятия.

Для оценки рентабельности собственного капитала ОАО “Мечел” возьмем с официального сайта финансовую отчетность за четыре периода 2013 года и рассчитаем показатели ROE и ROCE.

Рентабельность капитала для ОАО “Мечел”-1

Рентабельность капитала для ОАО “Мечел”-2

Рентабельность капитала ОАО «Мечел»

Коэффициент рентабельности собственного капитала 2013-1 = -3564433/126519889 = -0,02

Коэффициент рентабельности собственного капитала 2013-2 = -6367166/123710218 = -0,05

Коэффициент рентабельности собственного капитала 2013-3 = -10038210/120039174 = -0,08

Коэффициент рентабельности собственного капитала 2013-4 = -27803306/102274079 = -0,27

Коэффициент рентабельности задействованного капитала 2013-1 = -3564433/(126519889+71106076) = -0,01

Коэффициент рентабельности задействованного капитала 2013-2 = -6367166/(123710218+95542388) = -0,02

Коэффициент рентабельности задействованного капитала 2013-3 = -10038210/(120039174+90327678) = -0,04

Коэффициент рентабельности задействованного капитала 2013-4 = -27803306/(102274079+89957848) = -0,14

Не совсем удачно выбрал пример баланса предприятия, так как рентабельность за все периоды была меньше 0, что говорит о неэффективности предприятия. Тем не менее, общий расчет для коэффициентов рентабельности капитала понятен. Если бы у нас был доход, то соотношение этих двух коэффициентов было следующим: ROE>ROCE. Если еще рассмотрим рентабельность активов предприятия (ROA) в соотношении с коэффициентами рентабельности капитала, то неравенство будет следующим: ROA>ROCE>ROA.

Предприятие может рассматриваться, как потенциальный объект для инвестирования, когда ROCE (и соответственно и ROE) > безрисковые/низкорисковые вложения (к примеру, банковские депозиты).

Резюме

Итак, мы рассмотрели рентабельность капитала. Она включает в себя расчет двух коэффициентов: коэффициент рентабельности собственного капитала (ROE) и коэффициент рентабельности задействованного капитала (ROCE). Рентабельность капитала является одним из ключевых показателей эффективности деятельности предприятия на ряду с такими коэффициентами как: рентабельность актива и рентабельность продаж. Более подробно узнать про коэффициент рентабельности продаж вы можете прочитать в статье: “ “.Данные коэффициенты полезно рассчитывать собственникам предприятия и инвесторам для поиска подходящего объекта для инвестирования.